|

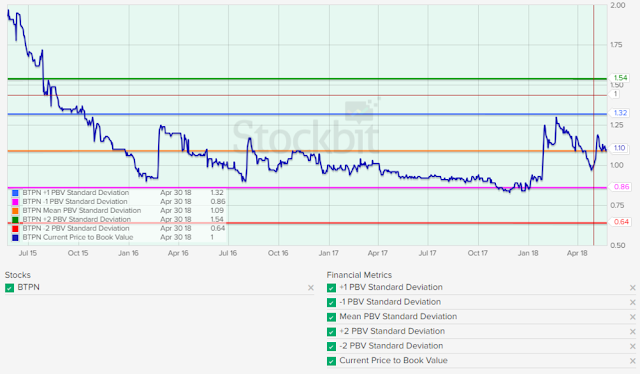

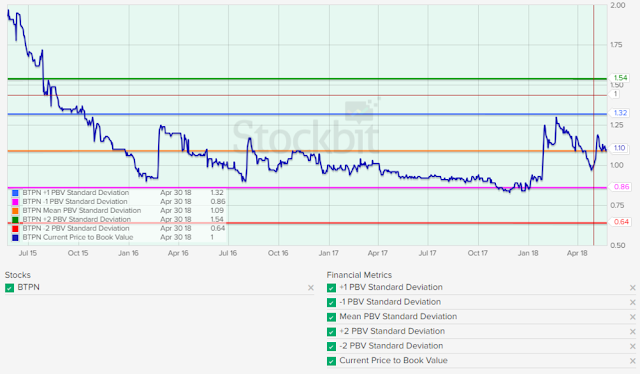

| Kurang Lebih Kita Akan Membuat Grafik Seperti Ini - Sumber: Stockbit |

Pada artikel sebelumnya sudah dibahas bagaimana kriteria pemilihan saham dengan menggunakan metode value investing, dari beberapa kriteria tersebut, salah satunya adalah membeli saham dengan MOS (Margin Of Safety) yang artinya beli ketika price < value , alias harga lagi terdiskon, namun sebelum menentukan MOS kita harus mengetahui terlebih dahulu berapa intrinsik value atau nilai wajar suatu perusahaan.

Itu artinya pada artikel kali ini kita akan membahas tentang analisa kuantitaif perusahaan dengan menentukan harga wajar saham menggunakan relative valuation yaitu PER dan PBV, sesuai dengan yang dibahas pada artikel sebelumnya.

Kita tidak akan membahas detail mengenai PER dan PBV karena sudah banyak yang menulis tentang hal ini, namun secara konsep :

- PER (Price to Earning) : adalah valuasi suatu perusahaan dengan membandingkan antara harga saham dengan laba bersih per lembar saham atau EPS (Earning per Share)

- PBV (Price to Book Value) : adalah valuasi suatu perusahaan dengan membandingkan antara harga saham dengan nilai buku per lembar saham atau BVPS (Book Value per Share) , Book Value atau nilai buku didapat dari mengurangi total aset perusahan dengan hutang. Pada laporan keuangan biasa disebut ekuitas.

Dalam relative valuation, rasio PER dan PBV digunakan untuk membandingkan valuasi antar perusahaan pada industri yang sama, namun hal ini bisa menimbulkan kesalahan dalam mem-valuasi suatu perusahaan karena walaupun berada pada industri yang sama, perusahaan bisa saja mempunyai pengelolaan manajemen yang berbeda, bisnis model yang berbeda, segmentasi pasar yang berbeda atau market yang berbeda. Hal-hal yang dinilai dari analisa kualitatif namun tidak bisa di-valuasi dengan analisa kuantitatif. Analoginya seperti menilai harga wajar tanah, walapun misalnya 2 tanah dengan luas yang sama yaitu 100m, harga tanah yang berlokasi di desa tidak bisa dibandingkan dengan harga tanah di perkotaan, misal harga tanah di desa 2 juta per meter sudah tergolong mahal, dibandingkan dengan harga tanah di kota 5 juta per meter apakah juga mahal? belum tentu, bisa saja harga tanah di perkotaan rata-rata 7 juta pada saat itu, sehingga kalau ketemu harga 5 juta per meter artinya tanah tersebut valuasi-nya murah, kurang lebih seperti itu.

Kembali lagi ke valuasi perusahaan, artinya perusahaan A dengan PER : 10x dan PBV : 3x belum tentu valuasinya lebih mahal dibandingkan perusahaan B dengan PER : 5x dan PBV :0,5x , bisa jadi secara historical data dengan rentang 5 tahun ternyata perusahaan A harga wajarnya berada pada PER : 15x dan PBV : 5x. sedangkan perusahaan B secara historical memang harganya di seputaran PER:5x dan PBV:0,5. ada perusahaan yang memang akan selalu dihargai mahal, sebaliknya ada juga perusahaan yang selalu dihargai murah, kecil kemungkinan yang mahal akan menjadi murah dan yang murah jadi mahal. Pasti ada alasan kenapa suatu perusahaan selalu dihargai mahal begitu juga sebaliknya.

Jadi daripada kita membandingkan PER dan PBV antar perusahaan yang industrinya sejenis, lebih rasional kita membandingkan PER dan PBV harga saham saat ini dengan historis beberapa tahun kebelakang, sebagai contoh misalnya kita akan membandingkan historis PER dan PBV

$ICBP selama 5 tahun terakhir :

*Catatan : PER dan PBV menggunakan harga tertinggi tiap tahun

Dapat disimpulkan rata-rata PER

$ICBP 5 tahun terakhir adalah 25,99x sedangankan PER sekarang adalah 16,62. yang artinya harganya sekarang relatif murah dengan MOS 36% dan PBV rata-rata 5 tahun terakhir adalah 5,39x, dengan PBV sekarang 3,66 maka harga sekarang relatif murah dengan MOS 32%.

Perlu diingat : sesuai dengan konsep PER dan PBV diatas, bahwa ada 2 unsur yang membentuk nilai PER/PBV yaitu price dan value , price kerap kali dibentuk dari sentimen pasar sedangkan value bisa kita lihat dari laporan keuangan perusahaan, karena sering terjadinya disparitas antara price vs value perusahaan, maka kita perlu konteks-kan lagi kenaikan/penuruan PER/PBV, bisa jadi ketika sentimen pasar sedang optimis sekali sehingga harga saham melambung tinggi namun kinerja keuangan perusahaan biasa-biasa saja menyebabkan nilai PER/PBV melonjak tinggi, begitu pula sebaliknya ketika sentimen pasar pesimis misal karena sedang antusias dengan sektor lain menyebabkan koreksi harga, namun kinerja keuangan perusahan bagus, EPS dan BVPS terus bertumbuh. Pada saat inilah kejelian kita sebagai investor diperlukan.

Atas penjelasan dan konsep diatas kita bisa membuat tools untuk

mem-valuasi harga saham dengan grafik PBV dan PER standar Deviation Band, terinspirasi dari tools yang disediakan di

stockbit, kita bisa membuat tools sejenis bahkan lebih baik menggunakan bantuan

google spread sheet.

|

| Contoh Grafik PER Standar Deviation Band $ICBP |

Keterangan : dalam historical data PER selama 5 tahun ditampilkan dalam bentuk grafik garis, yang menunjukan fluktuasi PER sesuai dengan harga closing date perhari/EPS pada tahun tersebut. Grafik tersebut dibagi menjadi 5 area, yaitu 2, 1, median, -1, -2 menggunakan rumus percentile yang sering digunakan dalam statistik untuk menyatakan distribusi frekuensi. Dengan garis median sebagai harga wajar saham yang artinya apabila nilai PER berada diatas garis 2, maka secara historis harganya sedang mahal, dan apabila nilai PER berada dibawah -2 maka secara historis harga sedang murah dan layak beli.

Langkah-langkah membuatnya yaitu :

1. Tentukan historical harga saham sesuai rentang tahun, pada google speead sheet gunakan formula berikut untuk memunculkan historical data harga saham sesuai dengan rentang tahun yang diinginkan

=GOOGLEFINANCE("ICBP";"price"; DATE(2015;1;1); DATE(2020;12;31); "DAILY")

Apabila berhasil akan muncul tabel seperti berikut :

2. Masukan nilai EPS dan BVPS per tahun kemudian cari nilai PER dan PBV

3. Hitung nilai -2, -1, median, 1, 2 menggunakan formula percentile pada nilai PER/PBV :

- -2 : = PERCENTILE.INC($E:$E;0,2)

- -1 : = PERCENTILE.INC($E:$E;0,4)

- Median : = MEDIAN($E:$E)

- 1 : = PERCENTILE.INC($E:$E;0,8)

- 2 : = PERCENTILE.INC($E:$E;1)

Apabila berhasil akan muncul tabel seperti berikut secara keseluruhan :

4. Dari tabel tersebut, baru kita bisa membuat grafik PER dan PBV standar deviation band

Tentu sebagai seorang value investor tools Grafik PER dan PBV Standar Deviation Band ini sangat bermanfaat untuk monitoring valuasi perusahaan dan pengambilan keputusan, sebagai catatan grafik PER lebih cocok digunakan untuk perusahaan dengan EPS yang relatif stabil tiap tahunnya, untuk perusahaan middle cap yang EPS-nya masih naik turun akan lebih baik menggunakan grafik PBV.

Demikian semoga bermanfaat...

Disclaimer : hasil research ini merupakan pandangan pribadi dari penulis, bukan anjuran finansial dan atau ajakan untuk membeliBagi yang ingin

soft file Valuasi Saham Dengan Grafik PER dan PBV Standar Deviation Band bisa di download pada link

https://lynk.id/yudaermawan.

Comments

Post a Comment

Komentar anda akan masuk langsung ke email pribadi saya