Cara Memaksimalkan Imbal Hasil Reksadana Pasar Uang dan Pendapatan Tetap

1. Reksadana Pasar Uang / Money Market

Cara Memaksimalkan Imbal Hasil Reksadana Pasar uang

1. Mencari top performer reksa dana pasar uang pada agen penjual reksadana atau online platform yang menjual reksadana, dimana mereka akan mendapatkan update kinerja reksadana setiap hari dari bank kustodian, pilihlah beberapa reksadana pasar uang yang dapat memberikan imbal hasil kompetitif, yaitu yang memberikan hasil diatas suku bunga deposito bank dalam jangka waktu 1 bulan dan 1 tahun periode.

Cara Memaksimalkan Imbal Hasil Reksa Dana Pendapatan Tetap

Reksadana pasar uang underlying assetnya adalah surat utang perusahaan/pemerintah dengan tenor <1 tahun dengan begitu reksadana pasar uang cenderung memberikan imbal hasil lebih stabil walaupun imbal hasil yang diberikan relatif paling kecil dibandingkan dengan tipe reksadana lainnya, tidak jarang jika banyak investor dari kelas retail dan institusi besar seperti asuransi, dana pensiun dan bank sekalipun menggunakan reksadana pasar uang sebagai tempat parkir uang sementara.

Cara Memaksimalkan Imbal Hasil Reksadana Pasar uang

1. Mencari top performer reksa dana pasar uang pada agen penjual reksadana atau online platform yang menjual reksadana, dimana mereka akan mendapatkan update kinerja reksadana setiap hari dari bank kustodian, pilihlah beberapa reksadana pasar uang yang dapat memberikan imbal hasil kompetitif, yaitu yang memberikan hasil diatas suku bunga deposito bank dalam jangka waktu 1 bulan dan 1 tahun periode.

Untuk mengetahui imbal hasil, terakhir dari rata-rata bunga bank indonesia, kita bisa melihatnya lewat website kontan di link berikut https://pusatdata.kontan.co.id/bungadeposito/, yang perlu kita ingat adalah penulisan imbal hasil deposito yang tertera pada tabel masih bersifat kotor atau gross dan belum dipotong pajak bunga deposito sebesar 20%, sedangkan penulisan imbal hasil reksadana yang tertera pada fund fact sheet bersifat net atau bersih dan sudah bebas dari pajak, oleh karena itu kita mendapati bahwa sebenarnya rata-rata suku bunga deposito secara keseluruhan bank di angka bunga bersih adalah sebesar 4.8% per tahun setelah dipotong pajak 20% atau setara dengan imbal hasil sebesar 0.4% per bulan, maka dari itu dapat disimpulkan top performer reksadana money market adalah yang memberikan imbal hasil lebih tinggi dari suku bunga deposito pada waktu itu.

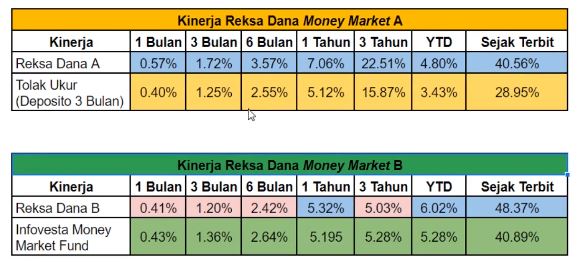

2. Cek konsistensi imbal hasil dari top performer reksadana dalam jangka waktu yang lebih panjang, merupakan langkah yang dilakukan investor untuk tahap penyaringan selanjutnya, hal ini dapat dilakukan dengan melihat fund fact sheet terakhir dari reksadana pasar uang tersebut dan membandingkan kinerja imbal hasilnya dengan suku bunga deposito dalam kurun waktu yang lebih panjang, seperti 1 tahun, 3 tahun, dan 5 tahun, semakin sering imbal hasil reksadana mengalahkan suku bunga deposito dalam waktu yang panjang, maka bisa dikatakan reksadana pasar uang tersebut semakin konsisten dalam memberikan imbal hasil, ilustrasinya bisa dilihat pada tabel berikut, dimana reksadana A lebih menunjukan konsistensi imbal hasil diatas suku bunga deposito dipanding reksadana B

3. Langkah ketiga, pilih reksa dana pasar uang dengan dana kelolaan yang besar, seperti yang kita ketahui reksadana pasar uang lebih sering digunakan oleh investor besar maupun kecil, sebagai tempat untuk parkir dana sementara ini artinya arus frekuensi transaksi uang yang masuk dan keluar tiap harinya di reksadana pasar uang tersebut pastilah tinggi, setiap dana yang keluar atau masuk dalam jumlah besar, dapat berpengaruh ke performa imbal hasil reksadana apalagi jika dana tersebut memiliki bobot yang cukup signifikan terhadap keseluruhan total dana kelolaan

4. Cek kualitas underlying asset-nya, perlu diingat bahwa isi underlying asset dari reksadana pasar uang tergolong surat utang yang tetap memiliki potensi gagal bayar, walapun tenornya relatif pendek, strategi yang baik adalah memastikan bahwa, surat-surat utang yang menjadi underlying asset reksadana pasar yang akan dipilih memiliki kualitas yang bagus, untuk mengetahui kualitas surat utang yang menjadi underlying asset dari sebuah reksadana pasar uang, kita dapat melakukan pengecekan terhadap 5 surat utang terbesar yang tercantum dalam fund fact sheet reksadana pasar uang tersebut, dari daftar nama surat utang tersebut kita dapat mengecek kualitasnya lebih detail, dengan mencari rating yang diberikan oleh lemabaga resmi pemeringkat efek, untuk indonesia biasanya dilakukan oleh PT. Pemeringkat Efek Indonesia (PEFINDO), dimana PEFINDO sendiri memiliki matrix penilaian terhadap surat hutang, hal ini sebagai acuan saja bahwa surat hutang atau oblogasi yang berkualitas baik paling tidak harus memiliki rating single A dari PEFINDO

4. Cek kualitas underlying asset-nya, perlu diingat bahwa isi underlying asset dari reksadana pasar uang tergolong surat utang yang tetap memiliki potensi gagal bayar, walapun tenornya relatif pendek, strategi yang baik adalah memastikan bahwa, surat-surat utang yang menjadi underlying asset reksadana pasar yang akan dipilih memiliki kualitas yang bagus, untuk mengetahui kualitas surat utang yang menjadi underlying asset dari sebuah reksadana pasar uang, kita dapat melakukan pengecekan terhadap 5 surat utang terbesar yang tercantum dalam fund fact sheet reksadana pasar uang tersebut, dari daftar nama surat utang tersebut kita dapat mengecek kualitasnya lebih detail, dengan mencari rating yang diberikan oleh lemabaga resmi pemeringkat efek, untuk indonesia biasanya dilakukan oleh PT. Pemeringkat Efek Indonesia (PEFINDO), dimana PEFINDO sendiri memiliki matrix penilaian terhadap surat hutang, hal ini sebagai acuan saja bahwa surat hutang atau oblogasi yang berkualitas baik paling tidak harus memiliki rating single A dari PEFINDO

2. Reksadana Pendapatan Tetap

Sebuah reksadana pendapatan tetap akan memiliki respon yang berbeda secara imbal hasil, jika terjadi perubahan suku bunga, ini terjadi karena surat hutang atau obligasi yang menjadi underlying asset dari reksadana pendapatan tetap, terbagi menjadi beberapa jenis, yang mana membuat masing-masing jenis, memiliki respon yang berbeda terhadap perubahan suku bunga yang terjadi di pasar, perbedaan suatu obligasi dengan obligasi lainnya adalah dari segi panjangnya tenor atau lamanya jatuh tempo, dan jenis obligasi yang dapat mempengaruhi tingkat kupon dan likuiditas obligasi tersebut, pada dasarnya obligasi yang memiliki tenor lebih panjang, akan lebih sensitif dalam merespon perubahan suku bunga, jika suku bunga diturunkan, maka obligasi yang memiliki tenor lebih panjang akan mengalami kenaikan harga yang lebih signifikan daripada obligasi yang memiliki tenor lebih pendek.

Sebagai acuan, surat hutang yang memiliki tenor kurang dari 5 tahun, dapat digolongkan sebagai surat hutang jangka pendek, dan sebaliknya obligasi yang memiliki tenor lebih dari lima tahun, dapat digolongkan sebagai obligasi jangka panjang, selain panjangnya tenor, perbedaan respon juga dapat disebabkan oleh jenis obligasinya, berdasarkan jenisnya, obligasi yang ada di indonesia dapat terbagi menjadi beberapa katagori besar yaitu :

a. Obligasi pemerintah : dalam segi kemanan, obligasi yang dikeluarkan oleh pemerintah indonesia berada pada kasta yang paling tinggi, jika dibandingkan obligasi yang dikeluarkan oleh pihak lain, seperti perusahaan swasta, selain itu, obligasi pemerintah memiliki potensi sangat kecil untuk mengalami gagal bayar kupon dan pokok hutang sampai jatuh tempo, bahkan hampir tidak mungkin, karena pemerintah indonesia sendirilah yang menjadi penjamin dari surat hutang atau obligasi ini, namun disisi lain, obligasi pemerintah memberikan tingkat kupon yang paling kecil, jika dibandingkan dengan obligasi lainnya, karena tingkat keamanannya yang tinggi, walaupun memberikan tingkat imbal hasil yang rendah diantara jenis obligasi yang lainnya, surat hutang keluaran pemerintah memiliki tingkat likuiditas yang paling tinggi di pasar, itu artinya, surat hutang terbitan pemerintah lebih sering diperdagangkan oleh investor, hal ini mengakibatkan obligasi pemerintah lebih sensitif terhadap perubahan suku bunga yang ada di pasar, maka dari itu jika ingin mendapatkan keuntungan yang maksimal, jika mengetahui bahwa suku bunga acuan akan segera diturunkan, investor dapat menerapkan strategi investasi dengan memilih reksadana pendapatan tetap yang memiliki underlying asset berupa surat hutang pemerintah bertenor panjang

b. Obligasi BUMN/Swasta : secara level keamanan obligasi BUMN lebih aman dari pada obligasi swasta, aman disini dalam artian dari segi kemampuan penerbitan obligasi untuk mebayar kupon dan pokok hutang sesuai dengan jatuh tempo, maka tidak heran jika obligasi terbitan BUMN memberikan kupon lebih kecil jika dibandingkan obligasi swasta, dengan asumsi kedua obligasi tersebut memiliki waktu jatuh tempo yang sama.

Besarnya bunga kupon dari obligasi terbitan BUMN dan swasta ditentukan dari faktor pemberian rating atau kualitas surat utang, semakin tinggi nilai rating yang diberikan PEFINDO terhadap suatu obligasi, semakin kecil besaran bunga kupon yang diberikan penerbit, jika dibandingkan dengan obligasi sejenis yang memiliki tenor yang sama namun memiliki nlai rating berbeda, karena semakin bagus kualitasnya maka kupon dan pokok hutang yang harus dibayar penerbit akan semakin terjamin, frekuensi aktivitas perdagangan untuk surat utang BUMN/Swasta, sehingga folatilitas akibat naik turunya suku bunga acuan tidak seperti obligasi pemerintah

c. Obligasi Berbasis Syariah : -

Kesimpulanya dari pembasan diatas cara memaksimalkan imbal hasil reksadana pendapatan tetap adalah :

1. Memperhatikan panjang tenor obligasi dan jenis obligasi pada underlying asset reksa dana pendapatan tetap

2. Mengecek rating obligasi yang menjadi underlying asset-nya

3. Memahami dampak suku bunga acuan terhadap setiap jenis obligasi

3. Perhatikan Biaya Yang Ada Pada Reksadana

Karena kita menggunakan jasa manager investasi untuk mengelola dana kita di dalam reksadana, tentunya ada biaya-biaya yang dibebankan pada investor, hal ini harus diperhatikan investor pada fund fact sheet reksadana, apalagi bagi investor yang berinvestasi jangka panjang di reksadana, biaya yang terlihat kecil, jika diakumulasi akan lumayan menggerus imbal hasil, berikut acuan rata-rata biaya reksadana menurut jenis biayanya :

Biaya management fee paling besar ada pada reksadana saham yaitu 2,00-3,50%, hal ini yang jadi salah satu pertimbangan saya untuk berinvestasi langsung ke pasar modal dengan mengelola portofolio sendiri, karena fee reksadana saham sangatlah besar.

Comments

Post a Comment

Komentar anda akan masuk langsung ke email pribadi saya