Cara Menganalisa Laporan Keuangan

Dalam analisa fundamental, laporan keuangan adalah senjata utama dari seorang value investor, dari membaca laporan keuangan seorang investor mengetahui lebih dalam bagaimana kondisi suatu perusahaan, apakah perusahaan tersebut masuk kriteria Perusahaan Dengan Fundamental Yang Bagus dan apakah harga perusahaan tersebut masih mahal apa sudah murah, sehingga dalam memutuskan untuk berinvestasi kita tidak seperti membeli kucing dalam karung, saya sendiri lebih confident menganalisa langsung dari laporan keungan dibanding menggunakan aplikasi online seperti RTI, selain kadang ada data yang salah dari aplikasi online, juga di laporan keuangan kita bisa mendapatkan informasi sampai catatan kaki.

Secara umum laporan keuangan terdiri dari :

Laporan laba rugi (income statement)

Laporan neraca (balance sheet)

Laporan arus kas (cash flow statement)

Catatan kaki (footnotes)

Laporan keuangan dan laporan tahunan perusahaan terbuka bisa diakses di website idx pada link berikut https://www.idx.co.id/perusahaan-tercatat/laporan-keuangan-dan-tahunan/ . untuk selanjutnya kita akan bahas masing-masing bagian dari laporan keuangan :

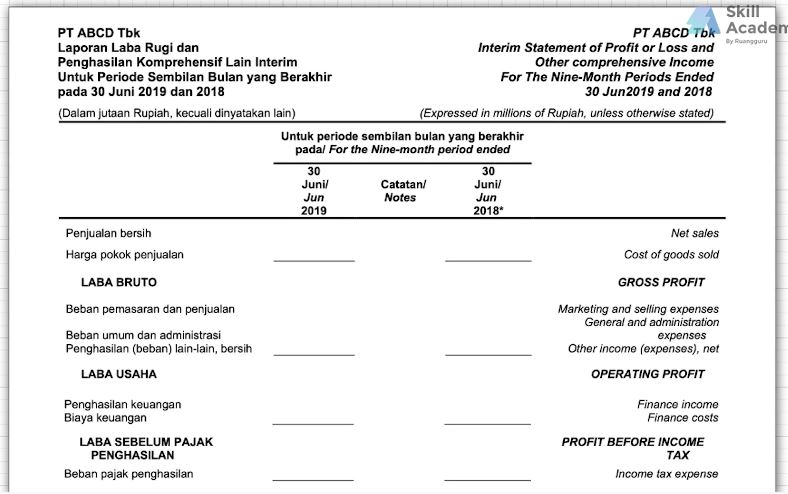

1. Laporan Laba Rugi (Income Statement)

laporan laba membahas 3 hal yaitu :

Omzet yang dihasilkan perusahaan

Besar biaya yang dikeluarkan oleh perusahaan

Laba yang bisa dikumpulkan perusahaan

Dari total omzet/penjualan bersih akan dikurangi dengan :

- HPP/COGS/Harga pokok penjualan : biaya yang dikeluarkan perusahaan untuk memproduksi barang/jasa, Penjualan Bersih - COGS = Laba Bruto

- Biaya operasional/operating expenses : yang termasuk biaya operasional antara lain : biaya pemasaran, gaji karyawan, biaya listrik dan air, dll. Laba Bruto - Biaya Operasional = Laba Usaha/Operasional

- Biaya Keuangan : beban bunga yang timbul akibat perusaahan membayar bunga hutang, selain itu perusahaan juga wajib membayar pajak yaitu berupa beban pajak penghasilan. Laba Operasional - Biaya Keuangan - Beban Pajak Penghasilan = Laba Bersih

Rasio yang perlu diperhatikan dalam laporan laba rugi adalah :

- Gross profit margin

- Operating profit margin

- Net profit margin

Masing-masing rasio tersebut membandingkan antara laba kotor, laba operasional dan laba bersih dengan omzet/penjualan, sehingga terlihat seberapa efisien suatu perusahaan mengasilkan laba dari total penjualannya.

2. Laporan Neraca/Balance Sheet

Laporan neraca dapat menunjukan seberapa kaya suatu perusahaan, ada 3 bagian besar dari laporan neraca yaitu :

- Laporan Aset

- Laporan Liabilitas

- Laporan Ekuitas

1. Laporan Aset

Aset adalah total nilai kekayaan perusahaan yang mempunyai nilai ekonomi (economic value), nilai komersial (commercial value), atau nilai tukar (exchange value), dimana aset dapat dibagi menjadi 2 yaitu :

- Aset Lancar : aset likuid yang dapat dikonversi menjadi kas dan setara kas dalam waktu singkat (biasanya dibawah 1 tahun), beberapa contoh dari aset lancar antara lain :

- Uang tunai (cash)

- Investasi jangka pendek (temporary investment)

- Piutang dagang (account receivable)

- Wesel tagih (notes receivable)

- Persediaan (inventory)

- Pendapatan yang masih akan diterima (accrued receivable)

- Beban dibayar dimuka (prepaid expense)

- Dsb

- Aset Tidak Lancar : sumber daya atau kekayaa entitas bisnis yang bersifat permanen dan dapat diukur dengan jelas dalam waktu lama, tujuan dari aset tidak lancar untuk digunakan sendiri dan bukan untuk dijual, namun bukan berarti aset tidak lancar tidak bisa dijual, bisa saja pada kondisi khusus perusahaan harus menjual aset tidak lancarnya. Beberapa contoh aset tidak lancar antara lain :

- Bangunan

- Tanah

- Peralatan kantor

- Mesin

- Kendaraan

- Investasi jangka panjang

- Dsb

2. Laporan Liabilitas

Liabilitas adalah kewajiban atau hutang yang harus dibayarkan dari satu pihak ke pihak lainnya, biasanya hutang digunakan untuk melaksanakan proses bisnis yang berlangsung, secara umum hutang tidak hanya berbentuk uang namun juga bisa berbentuk barang dan jasa. Liabilitas dapat dibagi menjadi 2 yaitu :

- Liabilitas Jangka Pendek : Liabilitas yang harus dibayarkan dalam jangka pendek (< 1 tahun), hutang jenis ini biasanya tidak begitu penting dan tidak berhubungan dengan bisnis, contohnya :

- Akun hutang

- Hutang bunga

- Hutang tagihan

- Hutang pajak penghasilan

- Libilitas Jangka Panjang : hutang dengan pembayaran dalam jangka waktu lama (> 1 tahun), kebijakan mengambil hutang jangka panjang ini biasaya digunakan untuk memulai bidang usaha baru ataupun melebarkan saya bisnis ke tempat yang lain. berikut contohnya :

- Hutang obligasi

- Sewa modal

- Hutang hipotek

3. Laporan Ekuitas

Ekuitas adalah kekayaan bersih perusahaan, yang didapat dari selisih antara aset dan liabilitas, Ekuitas = Aset - Liabilitas. Pada dasarnya ekuitas berasal dari investasi pemilik usaha dan hasil investasi/keuntungan perusahaan, maka dari itu ada beberapa penyabab ekuitas suatu perusahaan berkurang yaitu :

- Penarikan kembali penyertaan oleh pemilik

- Pembagian keuntungan

- Kerugian

Terdapat 2 bagian utama dari ekuitas, yaitu :

- Modal disetor : Jumlah uang yang disetor oleh pemegang saham yang berupa modal saham dan agio (disagio saham)

- Laba ditahan = Saldo laba (retained earning) : kumpulan dari laba diperoleh dari tahun sebelumnya, yang tidak dibagikan sebagai deviden

Dari ketiga jenis laporan dari laporan neraca kita mengetahui ada 2 jenis cara perusahaan dalam meningkatkan asetnya yaitu dari hutang (debt financing) atau dari penambahan modal internal serta memutar kembali laba dari tahun sebelumnya.

3. Laporan Arus Kas / Cash Flow Statement

Laporan arus kas adalah laporan yang memberikan gambaran pergerakan arus kas, jadi disini kita akan membicarakan arus kas masuk dan keluar, lalu apa perbedaannya dengan laporan laba rugi?, jawabannya laporan laba rugi bersifat accounting basis sedangkan laporan arus kas bersifat cash basis, contohnya sebagai berikut :

Yang perlu digaris bawahi adalah laba bersih perusahaan yang meningkat belum tentu arus kas nya juga baik. Laporan arus kas dibagi menjadi 3 bagian yaitu :

1. Laporan Arus Kas Operasi

Laporan arus kas operasi bertujuan mencatat arus kas masuk dan keluar dari aktivitas operasional, antara lain yaitu :

- Arus Kas Masuk : ketika konsumen membayar produk/jasa

- Arus Kas Keluar : ketika perusahaan membayar billing kepada supplier atau pihak lainnya

Perhatikan ilustrasi berikut :

|

| Arus Kas Masuk |

|

| Arus Kas Keluar |

Apabila perusahaan tidak mempunyai jumlah kas yang cukup untuk membayar ke supplier, bank dan karyawan maka ada 2 kemungkinan :

- Supplier mengurangi jumlah pesanan, yang otomatis membuat jumlah pendapatan berkurang

- Jumlah supply tetap, tapi supplier mengenakan denda, sehingga muncul hutang tambahan yang menghasilkan bunga, beban bunga ini yang akan berpotensi menekan laba perusahaan

Jadi bisa disimpulkan arus kas operasi yang baik adalah, uang masuk > uang keluar, dengan kata lain net operating cash flow positif

2. Laporan Arus Kas Invetasi

Mencatat transaksi uang masuk dan keluar dari investasi atau pelepasan aset, apabila suatu perusahan melakukan pembelian aset, maka perusahaan akan mengeluarkan sejumlah uang, hal ini yang membuat arus kas investasi menjadi negatif, Itu artinya arus kas investasi yang baik jika menghasilkan net investing cash flow negatif , dengan kata lain apabila ada perusahaan menghasilkan net investing cash flow positif itu artinya perusahaan sedang melakukan aksi menjual asetnya.

3. Laporan Arus Kas Pendanaan

Mencatat semua transaksi pendanaan atau pembayaran hutang, jika perusahaan menambah hutang itu artinya ada uang masuk, begitu juga sebaliknya apabila perusahaan melakukan pembayaran hutang artinya ada uang keluar. Normalnya seorang investor lebih suka perusahaan membayarkan jumlah hutang sehingga jumlah hutangnya berkurang, kesimpulannya arus kas pendanaan yang baik jika net financing cash flownya negatif

Comments

Post a Comment

Komentar anda akan masuk langsung ke email pribadi saya